セリング・クライマックス

和戸川 純

セリング・クライマックスは投資用語だ。

株式相場が下落基調にあるとき、経済状況などの悪化によって、投資家が総悲観の状態になる。損失が拡大することを恐れて、損失覚悟の投げ売りが始まる。そして株価が暴落する。

この暴落は急激で、さらなる損失におびえた投資家には、冷静に判断をする余裕がなくなる。心理的に追いつめられる。それが連鎖的な投げ売りを誘い、相場は崩壊する。これが、セリング・クライマックスと呼ばれる。

相場は永遠には上昇しない。また、永遠に下降することもない。 冷静に考えれば、セリング・クライマックスは、相場の長期的な値動きサイクルの中における、必要なステップのひとつだ。 それ以前に株価がバブル状態になっていれば、このクライマックスはより明確なかたちを取る。いささか極端な調整局面になってしまう。

長期的には、このクライマックスを底にして、相場は再び上昇する。ただし、下げた値幅を取り戻すための上昇には、下降にかかった時間よりも長くかかることが多い。

この評論を書いている間に、アメリカ4位の証券会社リーマン・ブラザースの破綻と、世界的な保険会社AIGのバンク・オブ・アメリカへの身売りのニュースが、入ってきた。リーマン・ブラザースは、不動産投資が不良債権化して身動きが取れなくなった。証券3位のメリルリンチにも、身売り交渉が進んでいる。

サブ・プライム問題がきっかけになった、現在進行中の相場暴落は、底を打つ前に、こんな形での破綻処理を必要とする。

株価のニューヨーク・ダウ指数は、早速9.11のニューヨーク・テロ以来の劇的な暴落になった。日経平均株価も同様に暴落している。

セリング・クライマックスは、株式相場ばかりではなく、石油、鉄、小麦などの商品相場でも発生する。

パニックにおちいったひとの心理は、上に書いた相場サイクルの真理を、冷静にとらえることができなくなる。投資家も、普通のひとと同じ心理を持っているからだ。

投資家も群集心理に支配されている。皆がいいと言えば自分もそう思うし、皆が悪いと言えば自分もそう思う傾向がある。

この群集心理のおかげで、損失を出す投資家が多い。

利益を上げることのできる投資家は、値下がりが激しく、皆が悪いと言っているときに買い進み、値上がりが頂点に達して、皆がいいと言っているときに売り切ってしまう。ただし、この分かりきっていることをできるような、心理的に強い投資家は少ない。

私の知人に、トップのT大学を出てから、一流企業に勤めていたひとがいる。ライブドアが絶頂を極め、株価が天井知らずに上がっていたときに、このひとは55才で早期退職をした。退職金のほとんどをライブドアに注ぎこんでしまった。 当時多くの人たちが期待していたように、このひとも、大金持ちになって楽な人生をおくるはずだった。ところがライブドアの株価は暴落。この知人は個人資産のほとんどを失ってしまった。

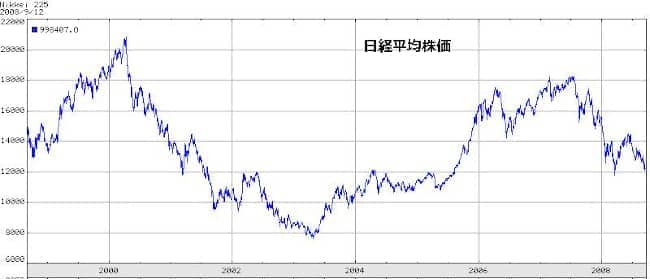

過去の株式相場の動きと、投資家の心理を振り返ってみる。以下、Yahooファイナンスからのチャートを使う。

2003年に日経平均株価が7000円台になり、大底を打った。この時期の投資家はまさに総悲観だった。Yahooファイナンス・ページの書き込みを読んでいて、総悲観の様子がよく分かった。株価下落は永遠に続き、日本の株式市場は崩壊する、といったような内容の書き込みばかりだった。

総悲観は底打ちのサインになる。売ることのできるひとは誰もが売ってしまう。売り手がついに存在しなくなる。あとは、買い手が戻るのを待つだけの状態になる。

逆もまた真だ。

2000年にアメリカのITバブルがピークになった。そのとき、金融の神様と言われたグリーンスパンでさえも、判断を誤った。

「ITは経済の根幹を変える。永久に変え続ける。もはや、景気が悪化して株価が暴落することはない」と、言ったのだ。

この言葉に代表されるような総楽観のときが、普通は天井になる。投資資金に余裕のある人たちは、持ち金を全て投資に投入してしまう。もはや相場の上昇は見こめなくなる。

何かのきっかけがあれば、セリング・クライマックスヘ向けての暴落が始まる。

相場暴落の典型的な例として、次に原油相場を見てみよう。

ニューヨーク市場の原油先物は、1999年初頭に1バレル10ドルの底を打った。その後原油価格は、最初はゆるやかに上昇した。やがて上昇速度が増し、2008年7月に147ドルの天井を打った。10年半で13.7倍の価格上昇だった。

ところが、この評論を書いている9月の時点で、価格は100ドルを切ってしまった。2ヶ月で30%以上の下落になる。価格はさらに下がる様相を呈している。

同じ時期に、銀は37%、トウモロコシや大豆などの食料も30%前後の値下がりだ。金価格でさえも17%下がっている。

全体的な国際商品指数が24%の下落になった。株式相場と同様、この下落には加速がついている。

ふたたび株式相場に戻る。

株式市場に影響を与える経済状況を、おさらいしておく。

以下は日本経済新聞からの抜粋。

9月6日、「世界の株式相場の下落基調に拍車がかかってきた。5日の東京株式市場では日経平均株価が大幅続落し、主要なアジア株も軒並み年初来安値をつけた。投資マネーはリスク回避の姿勢を一段と強めている」。

9月7日、「景気悪化の玉突きが世界経済の前に立ちはだかりだした。世界同時株安と長期金利低下、原油など商品の下落という新たな三低は、市場が不況の影に身構えだしたことを示している」。

空恐ろしいような記事だが、別にこの世の終りが来たわけではない。次に、過去5年間の世界の株価動向を吟味してみよう。長期的に見れば、上に書いたように、現在は次に相場が上昇するための調整期間であることを、理解できる。

日本の株式相場は、バブルのピーク時に、日経平均が4万円近くにまで上昇をして、天井を打った。1989年の3万9000円がそれだ。その後相場の下降トレンドがずっと続いたが、やがて世界の株式相場といっしょに反転をした。ITバブルの2000年には、2万円を越える小さな天井を打った。

ITバブル以降、ふたたび株式相場は下がり続け、世界の株価は2003年の前半に底を打った。この時、日経平均は8000円を割りこみ、バブルのピークから実に80%も下げたことになった。この年にイラク戦争が始まった。

新興国経済の勃興に後押しされて、世界の株式相場は徐々に上昇し、2007年後半に再び天井を打った。

現在は、上に書いたように、株式の買い手がいない、セリング・クライマックスに近い状態になっている。

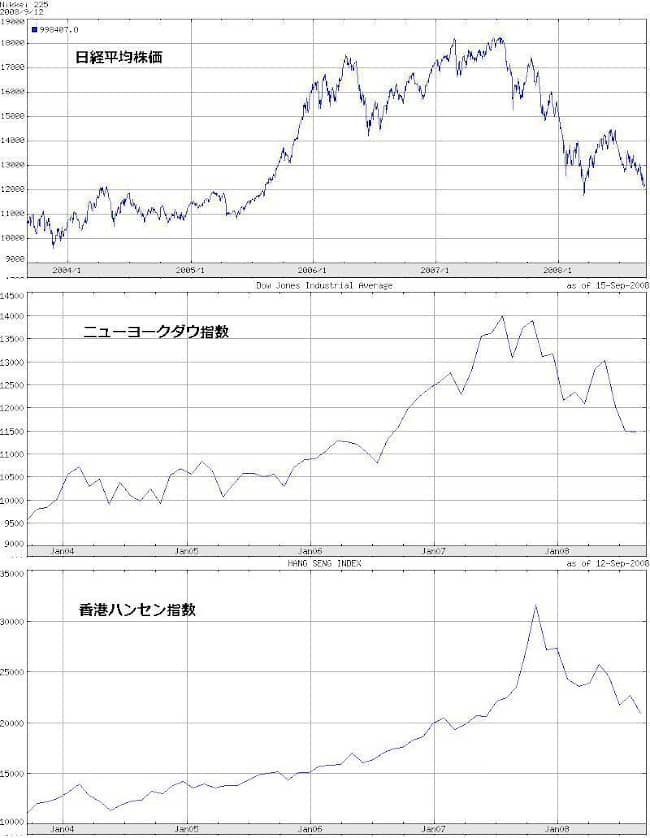

2007年の天井からは、たった1年間で、日経平均株価、ニューヨーク・ダウ指数、香港ハンセン指数の値下がり率が、各々30、20、30%に達している。

上海総合指数などは65%も下がっている。

世界の主要な300の年金基金の運用資産総額だけで、12兆ドル(1300兆円)と言われる。これに他の投資マネーが加わるので、世界を動くマネーは想像を絶する額になる。

これが株式や商品などの間を動きまわっている。単なる経済の動きだけではなく、利益を上げるために、意図的に相場を作るプロの投資家がいることが、値動きをより複雑にしている。

これらのプロは、自らも上に書いた投資家心理におびやかされながら、同時に他の運用額の小さい投資家の心理を揺さぶるような、大きな仕掛けを使う。

この視点から注目すべきは、商品相場と株式相場が同時に値下がりしている、現状の読み方だ。

株式は商品よりも早く天井を打った。すなわち株式で利益を得た投資マネーが、次に商品へ大量に流れこんだのだ。そのおかげで株式相場はクラッシュしたが、商品相場にはバブルが訪れた。

今、商品から投資マネーが引き上げられている。市場を意図的に動かせるほどに、巨大なマネーの運用者。次に、株式へマネーを移すことを狙っているのかも知れない。その前に、株式相場をさらに下げるために、セリング・クライマックスを演出している、と受け取ることができる。

次に、投資の方法をテクニカルな面から考えてみる。

物事は、大局的な判断が正しければ、ブレークダウンした小さな局面での判断が、多少は間違っていても、大きな問題にはならない。逆に、大局的な判断が間違っていれば、局所の判断が正しいように見えても、最終的には大きな誤算におちいる。

このことをまず頭に刻みこんでおく。

株式投資において、デイ・トレーディングは労が多いが、この労と比較して利益は少ない傾向がある。かといって、100年単位の投資では個人には意味がない。

これらの二つの理由から、適当と思われるスケールでのチャート解析をおこない、株式あるいは投資信託(ファンド)の売り時と買い時の解析をおこなうことにする。

まず24年間の長期チャート(目盛りは対数)で、各国の株価指数の推移を比較する。

一見して目につくのは、ニューヨーク・ダウのボラティリティ(価格変動)が小さいことだ。しかも、長期的には最も大きな株価上昇を示している。24年間にダウの株価は1000%も上がった。イギリスFT指数もボラティリティは小さいが、上がり方は400%強だ。

ぎゃくに、日経平均や香港ハンセンはボラティリティが大きい。日経平均は最終的には800%程上昇したが、香港ハンセンの株価低迷が目立つ。

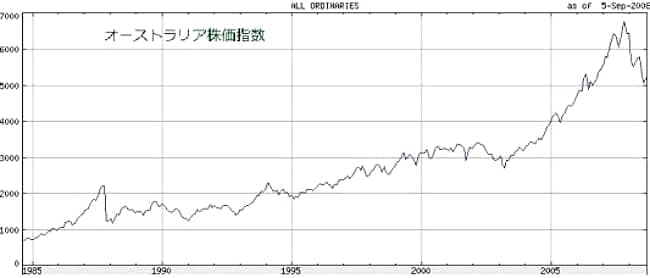

同じ期間のオーストラリア株価指数も、素直な右肩上がりで700%ほど上昇した。

一般投資家は、長期投資と言っても、せいぜい1~10年間程度の期間になる。この程度の期間で利益を上げられなければ、生活のための投資にはならない。

24年のチャートからも5年のチャートからも、この期間での投資をおこなうには、日本の株価のボラティリティは大きすぎると思われる。相当に危険を覚悟しなければならないことが、よく分かる。

本当に長期投資をするつもりならば、アメリカ、オーストラリア、イギリスなどの株式へ投資をするファンドへ、資金を振りむけるほうが安全、ということになる。

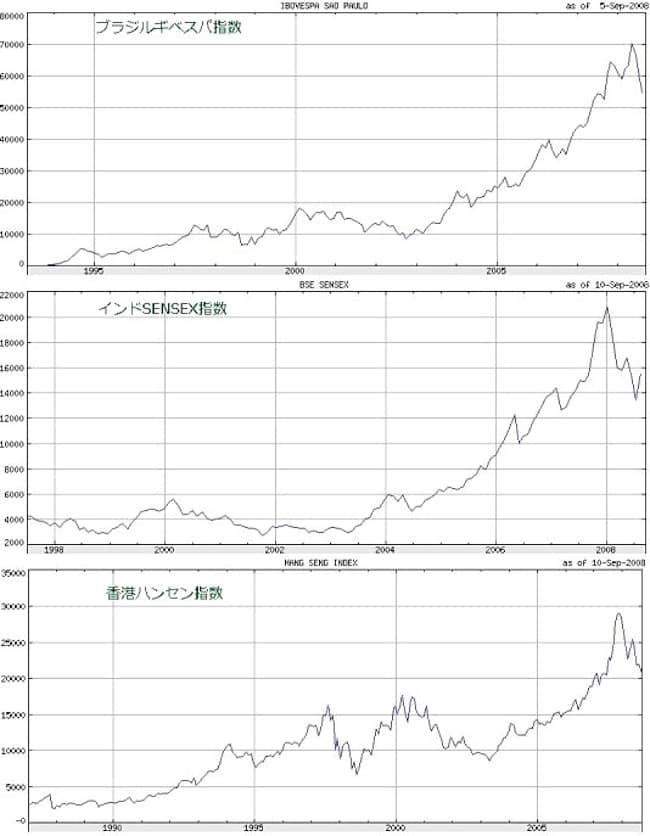

今一番人気がある、新興国株式相場の値動きの長期チャートを見てみよう。

チャートは、ブラジルが15年、インド12年、香港20年のスケールになっている。ここでも、他国と比較して、香港のボラティリティの高いのが目につく。

ブラジルは、長期に渡って安定的に上昇トレンドを描いており、特に2003年以降は顕著な右肩上がりになっている。インドは2003年までは低迷していたが、2004年以降は急上昇した。

今年になってからの急落は、ブラジルよりもインド、香港のほうが顕著だ。すなわち

新興国の中では、ブラジル株式相場の長期に渡る安定した高い上昇が目につく。

日本株式はボラティリティが高い上に、長期的なトレンドが右肩上がりになっていない。これでは長期投資向きとは言えない。だが、日本株式の値動きをよくながめると、数ヶ月で売買を繰り返す中・短期投資には向いていることが分かる。

ボラティリティを利用した中・短期投資は、株式相場が、長期的な下降トレンドを示している現在でも、有効だ。だが、安値で買って高値で売るのであるから、長期トレンドが上向きの時期のほうが、より安全に売買を繰り返すことができる。同時に、値幅も大きく取ることができる。

すなわち、長期トレンドが上向きならば、相場が大きな上昇カーブを描いているので、小さく底値を打ったときに買い、前よりも高い天井で売ることができる。一度タイミングをはずしても、次の天井はさらに高くなる。

そのぎゃくに、長期トレンドが下降していれば、次に売却をするときの天井は、前の天井よりも低くなる。

今のようにセリング・クライマックスに近い状態になれば、株式相場が底を打つ時期は、そんなに遠い未来ではない。次の投資のための買いの準備が必要なことを、これまでに書いた。

もうひとつ、株式相場が長期に低迷しているときに、確実に利益を上げる方法がある。これは筆者が実戦から学んだ投資法だ。

株式相場が低迷していた、1998~2004年における低位株ファンド2本のチャートを示す。

低位株とは、株式の持つ価値に比べて、割安である銘柄を指す。一般的には、500円以下の銘柄のことを低位株と呼ぶ場合が多い。鉄鋼・造船・化学など、成熟業種の銘柄が多い傾向がある。

以上の5年間に渡る低位株ファンドの価額チャートは、

1年単位できれいなパターンを示している。1月前後に底を打ち、年央の6月前後には天井を打つ。ファンドを1月に買い6月に売れば、20~50%の利益を上げることができた。

これらはいろいろな低位株へ投資をするファンドであるから、低位株と言われる銘柄をきちんと選択すれば、リターンはもっと高くなったはずだ。

今からしばらくの間、株価が低迷する時期が続くならば、この売買で利益を確実に上げることを試みてもいい。

テクニカルな解析にもう少し踏みこんで、売買のタイミングを探ってみる。

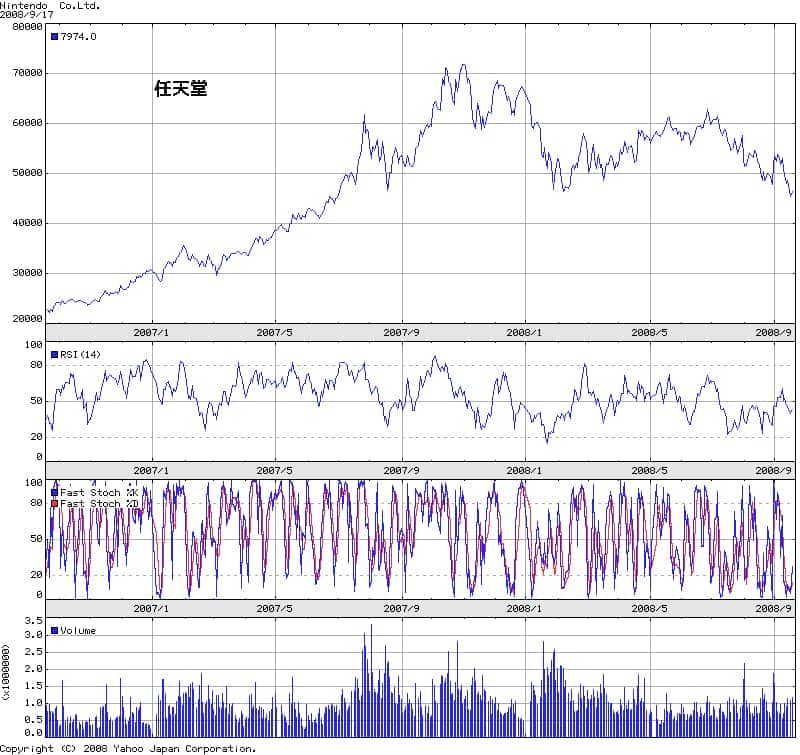

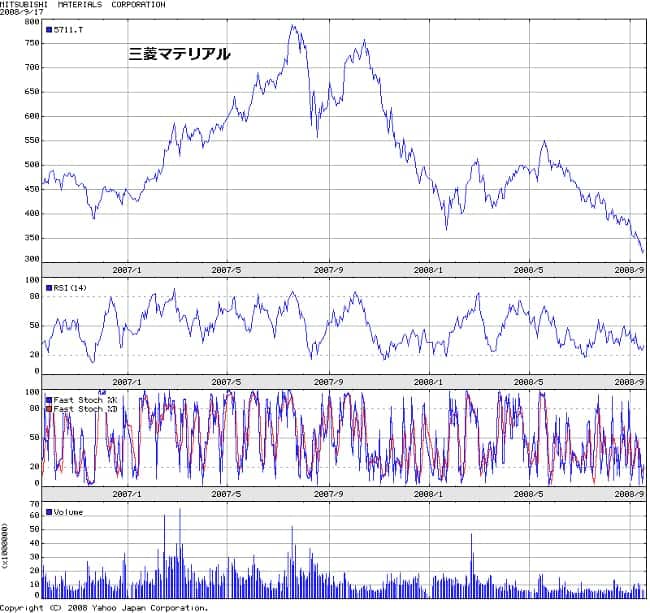

解析の例として、例外的に好調を保っている任天堂と、昨年天井を打ってから急速に値下がりしている、三菱マテリアルの2年チャートを使う。

まず、RSI指標に注目する。以下、指標の詳しい説明は他にゆずる。

RSIは30以下では売られすぎ、70以上では買われすぎの株価水準を示していると、言える。RSIが30程度に下がれば、次に株価の上昇を期待できる。ここが買いのタイミングになる。RSIが70に近づくと、買われすぎのサインとなり、値下がりが予想される。ここで売る。

このことは、相場が上昇トレンド、あるいは単純な下降トレンドにある場合には、ある程度信用をしてもいい。だが、現在のようにセリング・クライマックスに近い状況になると、この理解は当てはまらなくなるので、注意が必要だ。

三菱マテリアルの昨年10月から今年1月にかけてと、今年6月以降の指標に注意してみよう。RSIは、下がった時期に20に近づくことはあっても、上昇した時期には50を少し越えたあたりで、止まってしまった。RSIが下がったときに買っても、RSI70を指標にしていれば、売るタイミングをつかむことができず、株式は塩漬けになってしまう。

両銘柄を全体的にながめれば、任天堂のRSIは、2年間を通して、50前後を行きつ戻りつしていることが分かる。三菱マテリアルのRSIは、昨年10月以降は、50以下に低迷する傾向を示している。

RSIが低位で低迷する銘柄の購入にはリスクがある、と考えたほうがいい。

1年よりも短い期間のチャートで見ればはっきりするが、 ファースト・ストキャスト(Fast Stoch)指標は、実際の株価の値動きに先行する場合がある。 特にこの指標の底が低く、天井の高いときが、この指標を使うときのタイミングになる。売買のタイミングに迷うときは、これを参考にすればいい。

出来高(Volume)は、株価の上昇局面においては、底で買い天井で売りのサインになる。ただし上昇局面から下降局面に変わる時点では、注意が必要だ。任天堂の10月以降の値下がりが優勢になった期間では、出来高は株価の底で増え、天井では減るという逆のパターンになっている。

大局的な判断が重要なことは、ここでも分かる。まず、長期的なトレンドについての正しい判断がなければ、実際の売買において指標を使っても、失敗をすることになる。

同じことは三菱マテリアルについても言える。最近の三菱マテリアルの出来高は、長期的に減少傾向を示している。これは投資家の離反を示しているので、注意が必要になる。

上に書いた指標以外にも、投資家がよく使う25日移動平均線とか、ローソク足とかいろいろな指標がある。だが、指標は、数多く使えば使うほどいい、というものではない。解析の結果が、互いに矛盾してしまうことがある。そうなると、チャートの解析は、何もやらなかったのと同じことになってしまう。

大事なことは、

信頼できる少数の指標を見つけ出して、いろいろな経済状況下におけるパターンの特徴を、しっかりと把握しておくことだ。

以上の解析は、全て過去の情報をもとにしている。

未来が過去の繰り返しになるかどうかは、誰にも分からない。

投資が自己責任と言われるゆえんは、ここにある。膨大な手数料を取っても、ファンド・マネージャーは未来の結果に対して責任を取らない。未来を知ることができない人間には、未来の結果への責任を取ることは、不可能だからだ。投資家が、自分の行為に対しては、自分で責任を取る以外に選択の余地はない。

海外の口座で株式や投信を売買すると、確定申告書の作成が非常に大変です。エッセイ58「海外株式の確定申告書作成」に申告書の作成方法を書きました。